サラリーマンとドルコスト平均法

ドルコスト平均法とは

ドルコスト平均法とは投資手法の一つです。

金融商品を購入する際に一気に購入せずに、「定期的」且つ、「購入する金額を一定」にする事で価格が高い時には購入数量が少なく、逆に価格が低い時には購入数量が多くなるため、平均値を考えると有利になるとされている事から「時間分散によるリスク回避の手段」として割と広く知られています。

図のように下落の段階で取得株数を増やせるので、上昇の段階で得られる利益が一括投資より増えるというメリットもあります。

ドルコスト平均法のデメリット

一見、安全そうで無敵に思えるこの手法にもデメリットがあります。

それは「上昇相場では得られるリターンが一括投資(一気に全額購入)に比べて少なくなる」という事です。(S&P500への投資をイメージすると分かりやすいと思います。)

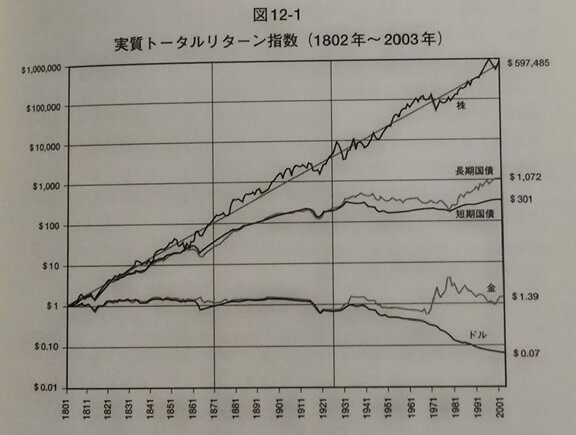

こういった右肩上がりの資産を購入する場合、資金の投入を分割せずに一括投資した方がリターンは大きくなります。

一般的に長期投資においては、複利の効果を利用して雪だるま式に資産を増やす戦略が主軸となるので、「お金が働いている期間の長さ」が後のリターンの大きさを左右します。

たった1ドルでも200年働かせ続けると凄いことになるw

先祖代々お金持ちって人の理由がここにある☆

つまり、投資資金の投入を分割してしまった場合、「働かずに寝ているお金がある」という事なので、その分、リターンが一括投資に対して劣後するというのは至極当たり前の話なのです。

でも未来予測なんて誰もできないから、一括投資は結構怖いってのが一般的な感覚なんだよね。

サラリーマン投資家の採れる選択肢は少ない

富松のように毎月、給料を頂いて、その中から投資資金を捻出している「サラリーマン投資家」はドルコスト平均法を採用せざる得ません。

まとまった投資資金が無いからですw

仮に宝くじで10億円当たったら、ドルコスト平均法なんて使わずに手元に生活防衛資金として1億円残して9億円は米国の(←ここ超重要)ETFと個別株にぶっこみます。

9億円を配当利回り3%で回せば、年間配当金額は2700万円、税引き後で2100万円程度残ります。

500万円を生活コストとして使っても残り1600万円は再投資の資金にできるわけですから、もはや働く必要もなくなります。

再投資によって翌年得られる配当金は更に増える事でしょう。(保有株数が増えてるので当たり前ですが)

投資金額が9億あれば配当金だけで裕福な生活ができるので、「更に上を目指すぜ!」みたいなストイックさが無ければ「暴落時買い付け準備金」もいらないと思っています。

一般的に「人のリスク許容度」はさほど高くない

富松も含めた一般人は自分で考えるほどリスク許容度は高くないと思います。

前述の宝くじの例のように「ある日、天から降ってきた幸運」によって得られた財産でもない限り、損失に対する精神的なダメージは大きいと思います。

例えばコツコツ貯めた全資産を一括投資して、直後に○○ショックに直面し、資産評価額が-50%(半額)になったら気にならない人は少ないと思います。(後に回復することが見込まれていたとしてもです。)

一括投資してしまっているので、「次の手が打てない」という状況も不安な気持ちを加速させます。

こういった局面ではドルコスト平均法で積み立てている人ならば追加投資可能なので、「待ってました!」と言わんばかりにバーゲンセール価格でETFや株を購入する選択肢があり、資産の「平均購入価格の引き下げ」を狙うことができます。

つまり、一括投資の人よりは暴落時でも「健全なメンタル」でいられるというわけですw

まとめ

○○ショックといわれる程の暴落局面は「来ない事はないけど、頻繁ではない。」ということから、ドルコスト平均法の有効性は人によって評価が割れると思います。

富松を含めた一般的なサラリーマン投資家は、ドルコスト平均法(またはそれに類する手法)を採らざるえないものの、結果的に「日々の業務に支障をきたさない健全なメンタル」が維持できると考えると、サラリーマンにこそフィットする素晴らしい投資手法だと考えられるわけです。

ディスカッション

コメント一覧

まだ、コメントがありません