金(Gold)投資ありやなしや

投資嫌いの日本でも「純金積み立て」という形で年々金投資に参加する人が増えているようですね。

金の価格も多少の乱高下はありつつも長期で見ると価格は上昇傾向にあります。

古来より「有事の金」というように「万が一の事態に備えて現物資産である金を保有しておいた方がよい」という考えは日本に限らず世界中でありますからね。

例えば、中国では子供が産まれたり、成人した人にお祝いとして純金のアクセサリーを贈るような風習もあるようで、単に「金運上昇」的な意味だけではなく、「有事の金」としての機能を見込んだ贈り物にもなっているみたいです。

今回はそんな金(Gold)投資に関して色々考えてみようと思います。

金の価値を考える

金(Gold)は以下の特性を持つ金属です。

- 時間経過に伴う劣化(酸化)がない

- 金(Gold)自体の見た目が美しい

- 人工的に生成できない(理論的には可能だがコスト面でできない)

- 地球上の埋蔵量に限りがある

- 世界中で「金は希少価値の高い金属」という認識が共有されている

上記の特性から古代より「永遠の美しさ」を象徴する金属として通貨や装飾品等の価値の保存手段として重宝されてきました。

現代では「工業製品への使用」という用途が増えてはいますが、前述の希少性の考え自体は今でも(世界中で)継承されていることが金の価値の裏付けとなっています。

この「価値」が世界中で共有されているという点が金の凄いところで、価値保存の手段という点においては通貨(円やドル)を凌駕する特性を持ちます。

通貨は発行母体(国)の信用力の低下によって紙クズにもなりえますからね。

つまり、戦争等で自国通貨が紙クズになるような状況に陥っても金の現物さえあれば他国に逃れて生き延びることが可能であることから「有事の金」というリスクヘッジの代名詞となったわけですね。

なぜ金の価格は上がるのか

金というのは言ってみればただの金属なので、持っていても何か(利子や配当金等)を生み出すこともなく「ただそこにあるだけのモノ」です。

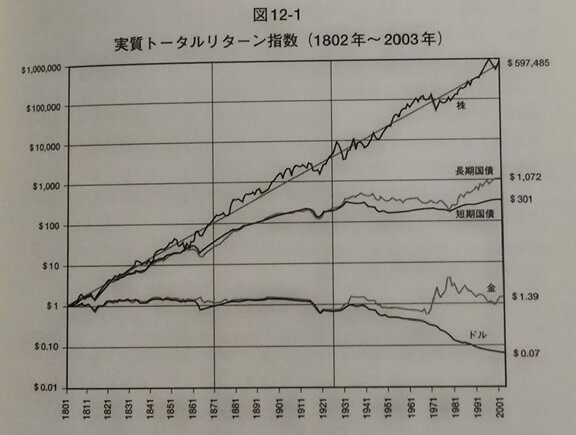

ジェレミー・シーゲルの著書「株式投資の未来」でも下図に示されている通り、金の価値自体は基本的に一定です。(需給バランスの都合で多少の変動はありますが)

つまり「金の価格」が上がっている理由は「金の価値」が上がっているわけではなく

「通貨の価値」が下がっているために相対的に価格が上昇していることがわかります。

インフレによって通貨価値が年々下がっていくので(金に限ったことではないですが)相対的に金価格は上がっていくのです。

金の価値保存効果によるリスクヘッジ

富松を含む多くの労働者は労働の対価を現金(通貨)で受け取ります。

多くの労働者は収入のほとんどを生活費等で消費しますし、働かなくていいほどの多額の資産を現金で保有しているわけではないので通貨価値の減少を気にする人は少ないと思います。

(特に日本ではインフレ率も低いので実感する人は少ないと思います。)

しかし、既に多額の資産を保有しているお金持ちにとっては気にしないわけにはいきません。

っていうか気にする人がお金持ちになっているような気がするw

そこで現金(通貨)を金のような「(インフレで)価値の減らない現物資産」に交換しておくことで長期に渡って価値(富)を保存する行為が有効になるわけです。

つまり、金に投資するという行為は「資産を増やす投資」ではなく、インフレによって自分の保有する資産の価値が減らないようにする「資産を守る投資」ということになるわけです。

多くの「既にお金持ちになっている人達」が好んで金を保有する理由はこの点にあります。

この「資産を守る投資」をしたいかどうかが自分が金投資すべきかどうかの判断基準になってきます。

富松はまだまだ「資産を増やす投資」に力を集中しなければならないので金への投資は今のところ考えていませんw

金投資の手段は色々ある

さて、いつの日か富松も

そろそろ資産の一部を金に替えておくかな

という発言ができるようになる日を想定し、金投資の手段を整理しておこうと思いますw

金投資の手段として考えられるのは主に以下のパターンになります。

- 金の現物を購入する(積み立て含む)

- 金ETFを購入する

- 金鉱株を購入する

他にも投資信託や金先物で投資する手段があるのですが、個人的に多分利用しない(興味がない)ので端折りますw

まずは「1.金の現物を購入する」のパターンから見ていきましょう。

これは超シンプルで、田中貴金属や三菱マテリアルなど金を取り扱っている業者に口座開設して買付を行うパターンです。

まさに the 金投資です☆

金の地金を買う場合は(業者に保管を依頼する場合を除いて)現物を持つことになるので盗難リスクを考慮に入れる必要があります。

一方、純金積み立ての場合は現物を手元に置くわけではないので盗難リスクに関しては考える必要はないものの、(管理方法として「消費寄託」を採用している場合)業者が破綻した場合のリスクを考慮する必要が出てきます。

「消費寄託」とは金の所有権が保管している会社側にある管理方法で、管理手数料が安くなるメリットと引き換えに業者の破綻リスクを背負う事になるので注意が必要です。(「消費寄託」とは逆に客の資産が守られる管理方法は「特定保管」になりますが管理手数料が少し高くなります。)

また「金を購入した業者」以外の業者で金の売却を行う場合、売却時手数料が多くかかってしまう点も留意したいところです。

続いて「2.金ETFを購入する」のパターンです。

実は金の価格に連動するETFというのも存在します。

米国市場に上場しているものだと

SPDR GOLD SHARE(ティッカーはGLD)ですね。

GLDの経費率は年0.4%で、他の株式ETFの経費率年0.1%未満が主流になりつつある昨今では少し高めな印象を受けますが、まぁ許容範囲でしょうか。

ETFで金投資する場合、(株等と同じ)証券扱いなので金の現物盗難や業者の破綻といったリスクはありません。

純粋に金投資する場合の1番候補はETFかな・・・

最後は「3.金鉱株を購入する」のパターンです。

「金鉱株への投資」とは金に直接投資するのとは異なり「金の採掘や精錬を行う企業に投資する」というやり方になります。

金鉱株として有名どころの企業だと・・・

ニューモント(NEM)、パリック・ゴールド(ABX)あたりですかね。

金鉱株というのは金の価格が上昇する局面では金鉱企業の利益率が高くなるので当然株価も上昇します。

但し、金鉱株の株価というのは金価格に対してレバレッジをかけたような動きになるというのが、純粋な金投資との最大の違いです。

少しその理由に関して記載します。

金の採掘コストは金価格に関係なくほぼ一定です。(当たり前ですが)

単純に考えると

金価格 - 採掘コスト = 企業利益

となるので金の価格が上昇すれば企業の利益は増えます。

では実際に数字を当てはめて確認してみましょう。

| パターン | 金価格 | 採掘コスト | 企業利益 |

|---|---|---|---|

| A | $1700 | $1500 | $200 |

| B | $2000 | $1500 | $500 |

パターンAからBに金価格が上昇した場合、金価格は約17%の上昇ですが、企業利益をみると250%の上昇になります。

この固定費(採掘コスト)が大きいほど金価格の上昇(または下降)によって利益が大幅に変動することをオペレーティングレバレッジ(または営業レバレッジ)と言います。

ちょっと難しいのは固定費(採掘コスト)が大きいほどオペレーティングレバレッジの効果が大きく出るという点ですね。

まぁ細かく考えるのが面倒な場合は個別の金鉱株に投資するのではなく、金鉱株ETF(GDX)で複数の金鉱企業にまとめて投資するほうがいいかもしれませんねw

金鉱株は割と攻めの投資に近いので本来の金投資のコンセプトで考えると金ETF(GLD)が妥当なのかもしれませんね。

まとめ

金は単なるモノです。

金に投資するという行為は資産価値を保存する点では一定の有効性は認められます。

但し、資産の成長という点では「価値を生み出し続ける企業に投資する」という行為に対して劣後してしまうのも事実です。

富松自身は現時点で金に投資する予定はないのですが、そう遠くない未来で

自分の保有する資産を「攻め」に偏らせるか「守り」に偏らせるか、はたまたその中間なのかを柔軟にコントロールできるようになれると1投資家としてかっこいいかもしれないと思いましたw

ディスカッション

コメント一覧

まだ、コメントがありません