株が嫌いな人はただの理解不足

株がギャンブルと言われる理由

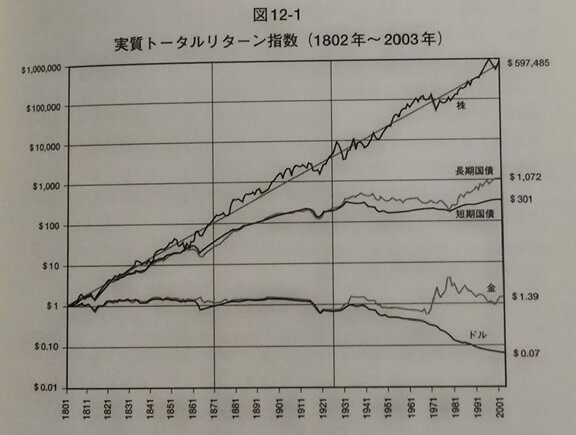

あらゆる資産の中で、株は高いリターンを投資家にもたらすものであることは、過去の歴史が証明しているところです。

しかし、それでも株を嫌う人々は一定数存在します(日本ではこの割合は結構高いです)。

その理由は資産価格(株価)の変動が大きいというところが主たる理由になるのではないでしょうか?

一時的とはいえ、富松ポートフォリオもコロナショックで含み損が発生しましたからねw

上のグラフでも短期で見ると大きなギザギザがいたるところに存在し、株価の変動が大きい事を示しています。

この株価の変動が大きいという点こそが「ギャンブル」と揶揄されるポイントでもあるわけですww

保有し続ける者こそが最終的に勝者となる

しかし資産というのは「価格が上がりすぎていれば下がり、下がりすぎていれば上がる」という平均回帰の性質を持っているため、大きな下落の後には大きな上昇が訪れることがグラフを見ればわかると思います。

そして長期で見ると(グラフの趨勢線(直線)が示す通り)、株は(上下を繰り返しながら)時間の経過と共に資産価値を高め続けていることが分かります。

つまり株を保有する期間が長ければ長いほど、大きなリターンを享受する可能性が高くなるわけです。

フィデリティという運用会社が発表した「2003年~2013年で運用成績の良かった人の属性」によると

1位:亡くなった人

2位:運用しているのを忘れている人

だそうですw

つまり、「一度買ったら多少の変動にビビらずに保有しつづける」が重要ってことですね。

株のリスクも保有期間の長さによって決まる

短期で考えると「株価の変動の大きさ」がリスクになるとはいえ、前述の時間経過による価値の上昇を加味すると、株の持つリスクは年々低減していくことが分かると思います。

上のグラフを見ると株式のリスクが年々低下し、保有期間が30年にも及ぶと国債よりも低いリスクになることが示されています。

株を嫌う人の多くは長期保有を前提とした場合の「株の持つ強み」を理解していないように思えますね。

株はインフレに対して強いです!

株式は資産(企業)の所有権とも言えます。

つまり、株を保有するという事は「その企業の保有する不動産、工場、発明(特許)等の資産も所有する」ことを意味します。

そして所有した資産の価格というものはインフレ率の連動と共に上昇するため、インフレは株にとって直接的なリスクとなりえないことが分かります。

そして経済は成長する上で緩やかなインフレを好むので、この先もインフレが継続することを考えると、株式の優位性を否定することは今後もできないと富松は考えます。

そもそもインフレとは相対的に現金資産の価値が低下する現象なので、債券も現金と同様で、インフレのリスクを回避することはできません。

つまり、緩やかなインフレが持続する現環境下では「債券のリターンが株より数段劣る」理由の一つになり、これは今後も変わることはないと思います。

まとめ

株は短期的な価格の変動幅の大きさから敬遠されがちですが、長期保有した場合のリスクの低さやリターンの大きさを考えると、これほど魅力的な金融資産は他に無いと思います。

(保有コストも低いですしね☆)

平均回帰の性質を考えるとコロナショックで下げた株価も長期的には回復し、過去の最高値を更新することが予想できるので、投資を始めてみるには良いタイミングであると考えられます。

まだ2番底の可能性もあるので、自分の「リスク許容度の範囲内」で少しづつ(分散の効いたETF等で)エントリーしていくやり方がおススメです☆

ディスカッション

コメント一覧

まだ、コメントがありません