【中間成績発表】米国株投資開始から1年が経過しました!

2019年7月でちょうど米国株投資を始めて1年が経ちます。

奇しくもタイミングを同じくして、富松は40歳の誕生日を迎えることになりましたw

さて富松の運用成績はどうなったことでしょうか・・・

まず1年間で投入した元本($)合計ですが43,563ドルになります。

そして現在の米国株式総評価額は48,650ドルになります。(配当金再投資分も含まれています)

つまり1年間の運用利回りは11.68%となります。

大変満足するリターンです!!

愚直に毎月米国株を買い増しし続けるという単純な戦略でしたが満足するリターンが得られました。

現在の富松ポートフォリオ

富松は、今後も高い利回りを狙えるように「暴落時買付準備金」を用意しています。

また、日々の生活の中で不測の事態が発生した際に、折角積み上げた株式資産を取り崩さなくて済むように「生活防衛資金」も用意しています。

つまり、米国株に対してフルインベストメント(全力買い)するのではなく、一定のキャッシュポジションを持つ事で、突発的に発生するイベント(全面株安等)に対して選択肢を取れるようにしています。

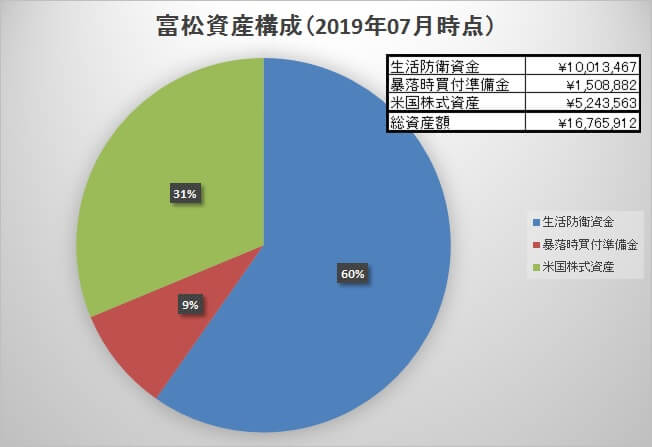

以下が米国株式も含めた現時点の富松の資産構成になります。

当面(2年目まで)の目標は毎月の給料から米国株を買い続けて総資産の50%を米国株で占めることです。(つまり総資産額2000万円超)

その次(5年目まで)の目標がアッパーマス層の到達(総資産額3000万円超)ですね。

富松の課題

元々、富松のポートフォリオはETFが50%、個別株が50%という構成を目指すことで低リスク運用を狙っておりましたが、蓋を開けてみると個別株の割合が高すぎる状態となっておりましたw

インデックス投資の勉強はなんだったんだw

ただし、保有している個別株の多くはコカ・コーラ(KO)、ゼネラルミルズ(GIS)といったディフェンシブ銘柄や、AT&T(T)といった高配当銘柄、高成長が期待できるVISA(V)と割と安心できる銘柄で構成されていることや、昨今の株高でそれぞれ含み益が出ていることで市場平均に近いパフォーマンスが出せたんだと思います。

それに「暴落時買付準備金」として一定のキャッシュポジションも用意しているのでそこまでリスキーなポートフォリオになっていないと評価できます。

しかし、未来に何が起こるかは誰にもわからないので、現状に甘んじることなくバランスを意識した(ETFの割合を増やすような)買い増しを続けていこうと思います。

ディスカッション

コメント一覧

まだ、コメントがありません