【中間成績発表】2019年12月時点での資産状況

なんだかんだで2019年も終わりを告げようとしております。

一応、2019年最後の記事になるかと思いますので、現時点での投資成績を記載しようと思います。

米国株投資を開始して1年半が経過しました

この1年半で投資した元本は54613$(日本円での合計入金額は603万円)です。

それに対して現時点で保有している米国株の評価額(配当金再投資分も含む)は・・・

64882$(1$=109換算で707万2138円)です!

つまり米国株投資開始から1年半での運用利回り(54613$→64882$)は18.97%です。

富松が労働せずとも、富松の資産が1年半で約1万$以上稼いできてくれたことになります。

日本株では全然儲からなかったのに、米国株に集中投資するようになって(しかも買ったままほったらかしで) この成績だと「なんかちょっとできすぎじゃないか?!」と少し疑いたくなりますねw

ただ、資本主義が正常に機能している場合、まっとうに長期投資するなら本来こうでないとおかしい(日本の株主軽視が異常なだけ)はずなので、このまま気長に投資し続ければ、将来的に素晴らしい成績が出そうで安心もしています。

現在の富松ポートフォリオ

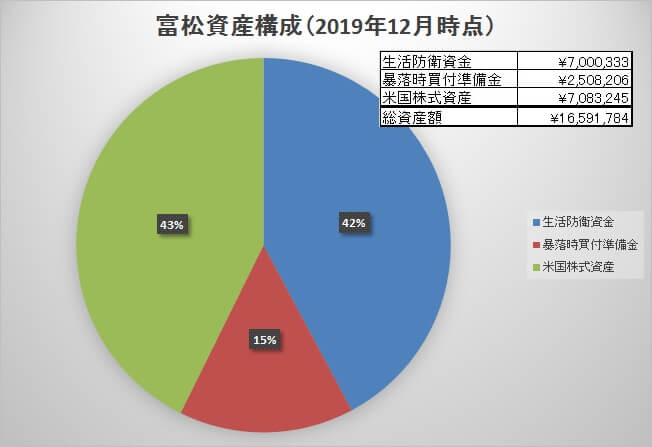

元々、生活防衛資金として1000万円用意しておりましたが、来年に予定している富松の結婚式費用と、妻のNISA枠を埋める資金として合計300万円の持ち出しが発生しているので、現在の生活防衛資金は700万円となっております。

対して、米国株式資産と暴落時買付準備金は順調に積み上がり、以下の状態となっております。

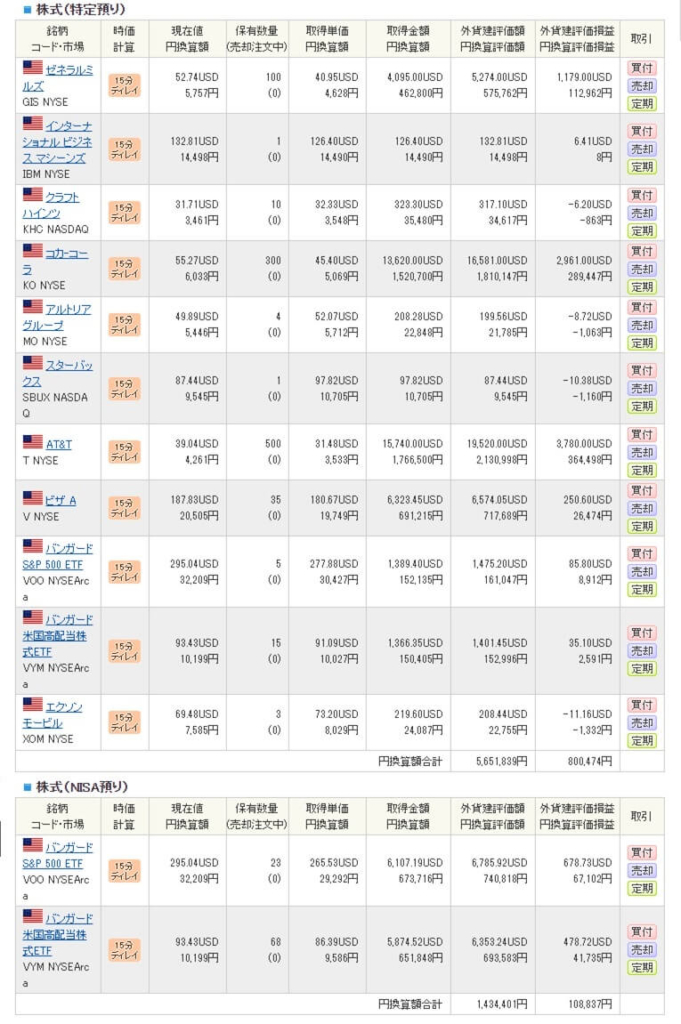

保有している米国株の状況は以下になります。

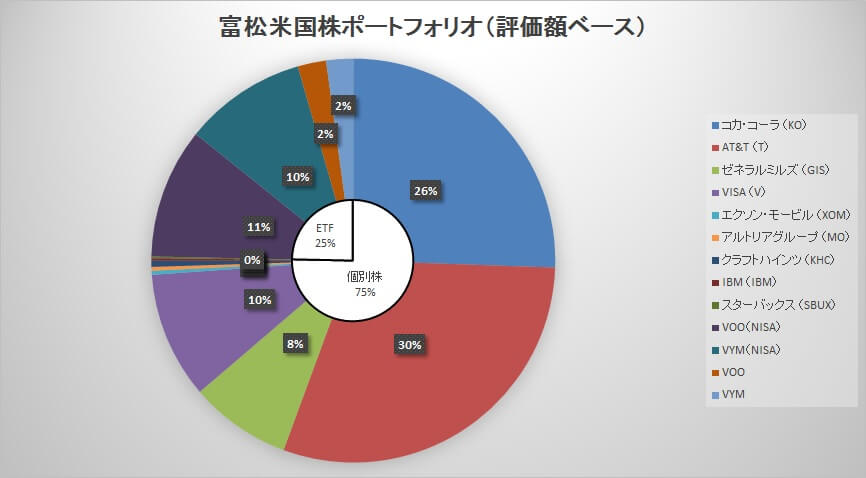

また、各米国株(ETF含む)の保有割合は以下の通りです。

毎月ETFを購入しているものの、併せてVISA(V)を購入していることと、コカ・コーラ(KO)とAT&T(T)の評価額の伸びもあり、ETFの保有比率は前回集計時(2019年7月)と比較して3%しか増えていないですねww

しかし、バランスを気にしすぎてジタバタしてもしょうがないので、とりあえず毎月コツコツとNISA枠をETFで埋めることに集中しようと思います。

2020年以降のリセッション対策

富松は2019年11月がリセッションタイミングだと考えていたのですが、見事にハズレて12月のクリスマスラリーで最高値を更新しまくってますw

何も考えず毎月株式の定期購入に励んでいるので投資機会の損失にはならなかったのですが、この流れがこれからもずっと続くとは思いにくいです。

とはいえ、富松は2020年以降も戦略を変えず進もうと思います!

- 毎月定期購入をやめない(上がろうが下がろうが買い続ける)

- 買った株は基本的に売らない(そもそも永久ホールドできそうな銘柄を投資対象に選ぶ)

- リセッションが発生したら暴落時買付準備金を段階投入する(暴落時はどこが大底か分からないので)

- 暴落時買付準備金は本業(サラリーマン)で貰うボーナスを積み上げていく

まとめ

2019年は地合いが良すぎて市場参加者のほとんどが儲かった年みたいですね。

但し、絶好調の時ほど、気を引き締めて「リスクに備える」という点を改めて考えるべきですね。

どんなに運用成績が好調であったとしても「投資家は常に臆病であるべき」だと考えます。

しっかりと警戒はするものの、2020年も投資家にとって良い一年になる事を願ってやみません☆

それではみなさん良いお年を~☆

ディスカッション

コメント一覧

まだ、コメントがありません